不動産投資に火災保険は必要?適用範囲や保険料の相場も紹介

不動産投資におけるリスク対策のひとつとして、火災保険への加入があります。

では、不動産投資にはなぜ火災保険が必要なのでしょうか。また、火災保険の適用範囲や保険料の相場についても確認しておきましょう。

不動産投資は火災保険の加入が必須!

不動産投資を行うのであれば、物件に火災保険をかけるのは必須です。その理由となる火災保険に加入するメリットを紹介します。

火災や自然災害のリスク対策として合理的

法律で義務づけられているわけではありませんが、無保険では火災や自然災害のリスクが大きすぎるため、不動産投資では火災保険に必ず加入すべきです。

賃貸人の過失による火災の場合、オーナーと入居者という関係性であれば、原状回復義務の観点から入居者に賠償責任を問うことは一応可能です。とはいえ、現実問題として、入居者にそれだけの経済力や資本力がないことも多いでしょう。

また、隣家からの類焼の場合や、自然災害による被害など、誰にも責任を求められないケースもあります。

そんな場合も、火災保険に加入していれば、契約の範囲で補償が受けられます。その代わりに保険料の負担がありますが、もし火災などが起こってしまったときに受ける損失の大きさを考えれば、保険料を負担して備えておくほうが合理的です。

保険料を経費計上できるなどのメリットも

火災保険への加入は、リスクヘッジというだけでなく、経営上のメリットもあります。具体的には、負担した保険料は経費として認められます。

不動産投資では、以下の計算で求められる不動産所得に対して税金が課せられます。

不動産所得=総収入(家賃収入など)-経費

つまり、経費として計上できる金額が大きいほど不動産所得の金額が減り、課せられる税金も抑えられます。

もしものときに備えるという意味では、火災保険に加入しなくても、単純にお金を積み立てておくという方法もあります。しかし、火災保険に加入すれば、保険料として支払った分は経費として計上できるため、保険料を負担しない場合に比べると節税効果があるといえます。

また、単に積み立てただけのお金は、積立額以上にはなりません。預金利息はつきますが、いまの金利状況ではわずかでしょう。より積極的に運用する方法もありますが、その場合はリスクが生じます。そのため、いざというときに必要な資金が不足するおそれがあります。

もしもに備えるという意味では、契約した保険金額が受け取れる火災保険が適しています。

なお、火災保険は基本的に「掛け捨て」ですが、一部、積立型の商品もあります。保険料を支払うのがどうしても損に感じてしまう、という方は積立型の火災保険を検討してみてもよいでしょう。

関連記事:不動産所得で経費になる接待交際費はどこまで?具体的なケースを紹介

不動産投資ローンを組む際の条件になっている

不動産投資ローンを扱う大多数の金融機関は、融資の条件として火災保険への加入を義務付けています。

長期に渡る返済期間中に、自然災害や不慮の事故により建物が損傷を受けてしまった場合、修繕のための費用が発生するだけでなく、入居者が退去することで家賃収入が途絶えてしまう可能性があります。このような状況下では、オーナーが返済を滞らせてしまうリスクが高まります。

つまり、火災保険は金融機関にとって、貸し倒れリスクを軽減するための重要な担保となるのです。物件の価値が高ければ高いほど、火災保険の重要性は増していきます。

不動産投資を検討する際は、物件の選定や収支計画の立案だけでなく、火災保険の加入も忘れずに組み込んでおく必要があるでしょう。適切な火災保険に加入することで、万一の事態にも備えることができ、安定した不動産経営を行うことができるはずです。

火災保険の適用範囲と特約

火災保険は、どういった損害を補償してくれるのでしょうか。

火災保険の具体的な内容を紹介します。また、適用範囲外のものでも、契約時に特約をつけて補償内容を充実させられます。

火災・爆発・破裂・落雷

まずは「火災」です。

次に、それに類似するものとしてのガス爆発などの「爆発・破裂」があります。

そして「落雷」、雷による被害を補償します。

これらの補償はすべての火災保険で補償範囲として含まれている、火災保険の基本補償と呼べるものです。3つの補償だけの火災保険を指して「ストレートファイヤー」とも呼びます。

これ以外の補償内容は、商品やプランによっては補償範囲に含まれなかったり、外したりできるものです。火災保険を検討するときは、よく補償範囲を確かめましょう。

なお、注意点として、地震を原因とする火災は補償対象外です。地震に関連する損害はすべて地震保険の範囲とされているためです。

風災・雹(ひょう)災・雪災

風や雪、雹(ひょう)に起因する損害を補償するものです。

- 台風によって屋根瓦が飛んでしまった

- 雹(ひょう)が降って窓が割れた

- 雪の重みで屋根が傷んだ

上記のようなケースで、損害が補償されます。

水災

洪水による浸水や、大雨による土砂崩れの被害などを補償するものです。

ただし、経年劣化による雨漏りや、開いていた窓からの吹き込みの損害は対象外のため注意しましょう。雨漏りについては、暴風雨によって急激に生じたものであれば補償される可能性があります。

また、地震による津波の被害は、水災ではなく地震保険の補償範囲です。

水濡れ

たとえば分譲マンションの投資で、上階の入居者が水道を閉め忘れてあふれた水によって、自身の部屋が損害を受けたケースなどに適用される補償です。

また、給排水設備の破損やつまりが原因の水漏れも補償されます。

関連記事:賃貸物件での漏水の修理費を負担するのはだれ?アパート経営での水漏れの対処法

飛来・衝突

投石で窓が割られたり、車が激突して壁が壊れたりした場合の損害を補償します。

なお、原因となった相手が特定されている場合は、火災保険ではなく相手方への損害賠償が適用されます。

騒擾(そうじょう)

火災保険でいう騒擾(そうじょう)とは、「大規模な群衆の行動によって生じた被害」のことです。

少しイメージしにくいですが、たとえば物件に面した道路で大規模なデモがあり、群衆が騒いだとばっちりで物件が傷つけられた場合などが該当します。

破損・汚損

物件の中で偶発的に生じた損害を補償します。

たとえば、部屋の模様替えをするために家具を動かしていて、壁を傷つけてしまったり、家具そのものを壊してしまったりした場合などが対象です。

盗難

盗難も火災保険の補償範囲に含まれることがあります。といっても、主な目的は、盗難に伴う住宅の損害の補償です。侵入のために窓ガラスを割られたり、カギを壊されたりした場合です。

盗難の被害そのものも含まれますが、補償される金額には上限があり、盗まれたものの金額がすべて補償されるわけではありません。

不動産投資家向けの特約

多くの保険会社で、火災保険に不動産投資家向けの特約(オプションの補償内容)を用意しています。代表的なものを紹介しましょう。

なお、ここで紹介する特約がすべての火災保険にあるわけではありません。また、保険会社によって特約の名称は異なります。

家賃損失補償特約

家賃損失補償特約は、一定の範囲で家賃収入の減少を補償してくれる特約です。

物件が火災などに見舞われると、退去者が出たり、しばらく入居者募集ができなかったりして家賃収入が途絶えることがあります。そのようなときの備えとして、家賃損失補償特約は有効です。

家主費用補償特約

物件内で入居者が死亡し、原状回復や遺品整理のための費用が必要になったとき、その費用を補償する特約です。

建物管理賠償責任補償特約、建物付属電気的・機械的事故補償特約

マンションやアパートなどの施設の欠陥や、管理上の不備などに起因する事故でオーナーが損害賠償責任を負ってしまった場合、補償が受けられる特約です。

火災保険料の費用相場

不動産投資を行う上で、火災保険の保険料がどの程度かかるのかを把握しておくことは重要です。

保険料は、物件の種別や戸数、構造や物件の地域、補償内容などによって異なりますが、

10戸の一棟アパートの場合、

- 地震保険なしの火災保険:年間4万円~6万円

- 火災保険ありの火災保険:年間8万~13万円

5年間一括払いで

- 地震保険なしの火災保険:20万円~30万円

- 火災保険ありの火災保険:40万~75万円

程度が相場のようです。

しかし、繰り返しますが、保険料は物件によって異なるため、保険会社に詳しく見積を取ることが重要です。また、近年では保険料が上昇傾向にあります。値上がりの要因にはどういったものがあるのでしょうか。

火災保険料は上昇している?

火災保険料は改定により保険料が上昇傾向にあります。

損害保険料率算出機構の「火災保険参考純率」によると、東京都の火災保険料の料金改定は過去10年で下記表のように推移しており、全ての構造で上昇していることがわかります。

東京都<保険金額:建物2,000万円 家財1,000万円、築10年以上の例>単位%

| M構造(マンション構造) | T構造(耐火構造) | H構造(非耐火構造) | |

| 2014年 | +12.0 | -0.2 | -4.5 |

| 2018年 | +20.4 | +6.3 | +6.2 |

| 2019年 | +1.4 | 4.9 | 0.1 |

| 2021年 | +1.7 | -0.6 | +3.3 |

| 2023年 | +10.4 | +13.3 | +6.3 |

また、損害保険料率算出機構は、2024年10月以降に火災保険の参考純率を全国平均で13%上げると発表しています。つまり、火災保険料はさらに値上がりすることが決まっています。

保険料が値上がりしている要因

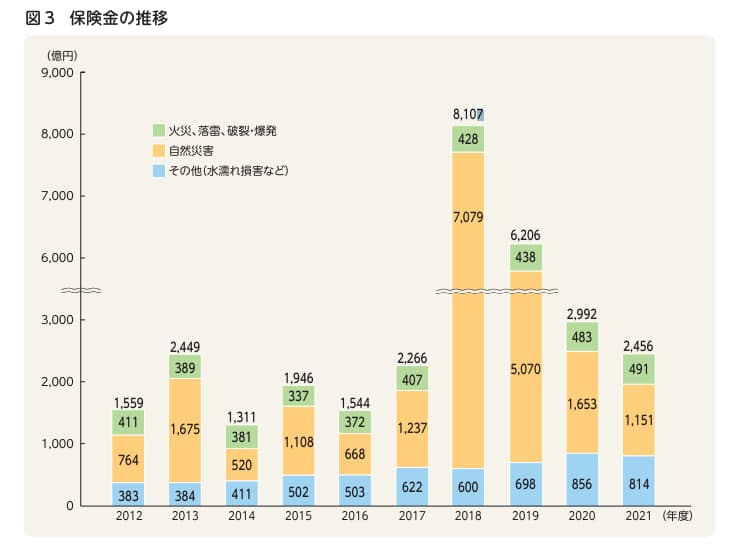

火災保険料が値上がりしている要因を、損害保険料率算出機構が発表している「火災保険・地震保険の概況」を元に考えていきましょう。

自然災害の増加

近年、台風や豪雨などの自然災害が多発しており、保険金支払いが増加しています。

下記図は、損害保険会社全体の火災保険の保険金支払いの状況を表したものです。

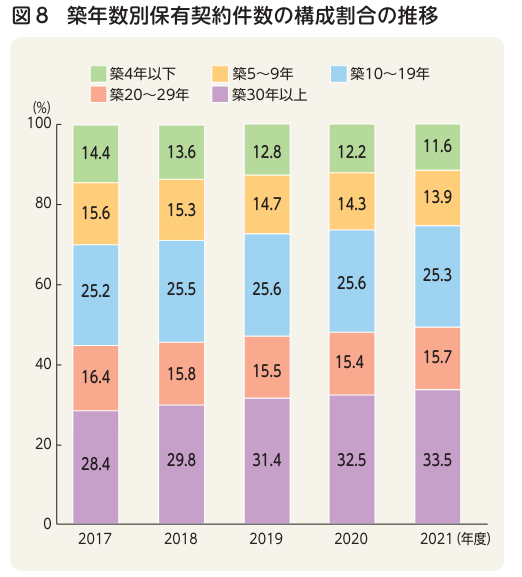

物件の老朽化

物件の老朽化も保険料上昇の要因となっています。

不動産投資の火災保険について押さえておくべきポイント

火災保険は、さまざまな保険会社が提供しているため、どれを選べばよいか悩んでしまいます。保険料や火災保険を利用するときのポイントを紹介します。

保険料の相場

火災保険の保険料は、物件の規模や補償内容によって変動します。そのため、一概に相場をお伝えするのは難しいです。

ワンルーム投資の場合で、多くのオーナーが月あたり約5万~10万円の保険料を負担しているともいわれていますが、あくまでもひとつの目安です。一棟所有であれば、数十万円の単位になることも珍しくはありません。

保険料を抑えるコツはある?

少しでも保険料を抑えたいと考えるなら、「適切な補償内容にする」ということが重要です。

補償内容が手厚いほど、保険料は高くなります。しかし、保険料を抑えるために補償内容を省けば、保険料は抑えられるかもしれませんが、いざというときに必要な補償が受けられず、本末転倒になってしまいます。

火災保険の仕組みをよく理解し、物件にとってどんな補償がどれくらい必要なのかを見極めることが大切です。

たとえば、高層階のワンルーム投資であれば、水災の補償の必要性は高くないかもしれません。水災の補償を抑えたり、外したりして保険料を抑えられます。

また、そもそもの保険金額の設定方法にも注意しましょう。火災保険などの損害保険は、生命保険や医療保険とは仕組みが異なり、設定した保険金額のそのままの額を受け取れるわけではありません。

火災保険は、物件に生じた損害を補償するのが目的です。そのため、物件の価額に対して過剰な保険金額を設定しても、超過する分は支払われません。

ムダのない保険金額を設定しておかないと、保険料が無意味に上昇してしまいます。

保険会社や保険商品は数多くあります。そのなかの何がベストな保険なのかは、物件ごとに違います。

無料で収支管理ができる「ビズアナオーナー」に登録すれば、保険に詳しいファイナンシャルプランナーへの無料相談も可能です。

保険以外にも、資産運用や老後資金のなど、あらゆるお金の不安に対応しています。

火災保険が適用されるかの判断は難しい

不動産投資では、想定外の事態が発生したときにしっかりと対応できるかどうかが重要です。迅速な対応ができれば入居者への印象がよくなり、結果的に空室率の低下にもつながります。

しかし、火災保険に加入したあと、実際に損害が発生したときに申請が通るかどうかは状況によって違います。

不動産投資家は、これから加入しようとしている、もしくは加入している保険がどのような損害に適用されるかどうかをしっかりと理解しておくことが重要です。

一方、適用外だと思っていたものが、実は補償範囲だったというケースもあります。

そのため、専門家にサポートしてもらえる体制を日ごろから作っておきましょう。

火災保険を請求する流れ

保険金の請求には一定の手続きが必要であり、適切な書類の提出や損害状況の説明が求められます。

火災保険を請求する際の一連の流れについて解説します。事故発生から保険金の受け取りまでの過程を理解することで、スムーズに保険金を請求し、早期の復旧につなげることができるでしょう。

1. 保険会社への連絡

火災や自然災害などで被害が発生した場合、すみやかに保険会社に連絡します。連絡が遅れると、保険金が減額されたり、支払われなかったりする可能性があります。

保険会社への連絡では、以下の点を伝えましょう。

保険証券番号

被害状況の概要

連絡先(連絡が繫がりやすい時間帯)

保険会社から、今後の手続きについて案内があります。担当者の指示に従って、手続きを進めましょう。

保険会社への連絡は、できるだけ早く行うことが重要です。特に、大規模な自然災害が発生した場合は、保険会社への連絡が集中し、手続きが遅れる可能性があります。

そのため、被害状況の確認が済み次第、速やかに保険会社に連絡することをおすすめします。

2. 被害状況の確認と記録

保険会社に連絡したあとは、被害状況を写真や動画で記録しましょう。この記録は、保険金請求の際に必要になります。

被害状況の確認では、以下の点に注意しましょう。

被害を受けた建物や設備の詳細な状況

被害の範囲や程度

被害発生日時

これらの情報を記録することで、保険金請求がスムーズに進む可能性が高くなります。

ただし、被害状況の確認は、安全が確保された状態で行うことが重要です。火災の場合は、消防の指示に従い、二次災害に注意しましょう。

また、被害状況の確認は、できるだけ早く行うことが重要です。時間が経過すると、被害の状況が変化してしまう可能性があるからです。

3.修繕・修理する業者を選ぶ

修繕・修理する業者を選びます。この時点で早めに連絡をしておくことで、スムーズな見積作成や現地調査などを進めておくことができます。

業者選びのポイントは、複数の会社に相談して、提案内容などを比較する方法に加えて、物件を建てた工務店や購入した仲介会社に相談することも1つも方法です。

4. 必要書類の提出

保険会社から指定された必要書類を提出します。

必要書類は、保険会社によって異なる場合があります。担当者の指示に従って、必要書類を揃えましょう。

書類の提出は、できるだけ早めに行うことが重要です。提出が遅れると、保険金の支払いが遅れる可能性があります。

ただし、必要書類の準備には時間がかかる場合があります。特に、罹災証明書の発行には、市区町村の審査が必要なため、時間がかかることがあります。

5. 保険金の受取

保険会社で審査が行われ、保険金が支払われます。支払いまでの期間は、申請完了日を含めた原則「30日以内」と法律によって定められています。

保険金の受取方法は、保険会社によって異なります。一般的には、指定の口座に振り込まれます。保険金の受取後は、被害の復旧に向けた手続きを進めましょう。火災保険は、被害の復旧費用を補償してくれる重要な保険です。保険金を有効に活用して、早期の復旧を目指しましょう。

火災保険以外の不動産投資に必要な3つの保険

不動産投資を行う上で、火災保険以外にも、様々な保険があります。不動産投資に必要な火災保険以外の3つの保険について解説します。

地震保険

地震保険は、火災保険とセットで加入することができる保険です。地震・噴火・津波による損害を補償します。保険料が高額になる点には注意が必要です。

地震保険の保険料は、建物の構造や所在地によって異なります。たとえば、木造建物の場合、地震保険料は火災保険料の約2倍になることが一般的です。また、地震のリスクが高い地域ほど、保険料が高くなります。

ただし、地震保険は、地震による損害が発生した際の財産的損失を補償してくれる重要な保険です。特に、古い木造建物を所有している場合は、地震保険への加入を強く推奨します。

ただし、地震リスクを完全に無視することはできません。地震による損害は、火災保険では補償されないため、万が一の際の備えとして、地震保険への加入は重要といえるでしょう。

団体信用生命保険

団体信用生命保険は、住宅ローンの借り入れ時に、債務者が死亡または高度障害状態になった場合に、保険金でローン残高を一括返済する保険です。

団体信用生命保険は、住宅ローンの借り入れ時に、金融機関を通じて加入することができます。

不動産投資においては、物件の購入資金を借り入れることが一般的です。その際、名義人が死亡や高度障害状態になった場合、ローンの返済が滞るリスクがあります。団体信用生命保険への加入は、そのようなリスクへの対策として有効といえるでしょう。

ただし、団体信用生命保険は、あくまでもローン返済のためのものであり、不動産投資のリスクを直接的に軽減するものではありません。そのため、不動産投資家は、団体信用生命保険への加入の必要性を十分に検討する必要があります。

家賃債務保証

家賃債務保証は、入居者が家賃を滞納した場合に、保証会社が家賃を立て替えて支払ってくれるサービスです。不動産投資において、安定的な家賃収入を確保するために有効な手段といえます。

家賃債務保証は、入居者の審査を行った上で、保証会社が家賃債務を保証します。不動産投資において、家賃収入は重要な収益源です。しかし、入居者が家賃を滞納した場合、安定的な収益が得られなくなるリスクがあります。家賃債務保証は、そのようなリスクを軽減してくれる有効な手段といえるでしょう。

不動産経営に役立つメニューが満載!無料の「ビズアナオーナー」

ビズアナオーナーは、不動産オーナー様の不動産経営をトータルサポートする会員制のWEBサービスです。

所有する物件の収支・稼働状況をカンタンに可視化できる収支・稼働管理機能(無料)をメインとし、所有物件周辺の環境情報が詰まった統計調査レポートサービス、不動産関連セミナーへの無料招待の他、不動産経営に役立つオプションメニューを多数ラインナップ!

【不動産経営をさまざまな角度からサポート!】

ビズアナオーナー会員になると、次のようなメリットがあります。

- 収支報告書を送るだけ!めんどうなデータ入力は一切不要かつ無料で毎月の収支管理ができる

- 自然災害への備えとして所有物件周辺のハザードマップを含む統計調査レポートが受け取れる

- 経費削減のコツなどが学べる節税セミナーや勉強会にご招待

ビズアナオーナーは、不動産経営のお困りごとやお悩みを解決したい不動産オーナー様におすすめです!