不動産投資の平均利回りは何パーセント?最低ラインや利回りを高くするコツを紹介

不動産投資家が投資を成功させるためには、必ず利回りを考える必要があります。利回りとは、支払った費用や投資額に対して1年間に得られる利益率を示した数字です。

利回りを考えずに不動産投資をすると、あまり利益を得られず、そもそも何のために投資を始めたのかがわからない事態になってしまいます。

本記事では、不動産投資の利回りの種類や平均利回り、最低ラインなどを解説します。また、利回りを高くするコツも紹介します。不動産投資家は、投資の成功率を上げるために必ず最後までチェックしましょう。

不動産投資の利回り

不動産投資で用いられる利回りの考え方や種類を確認しましょう。

利回りとは

利回りは、不動産投資において収入の目安となります。マンション経営の場合は、マンションの購入費用に対して1年間で得られる家賃収入の割合が利回りです。

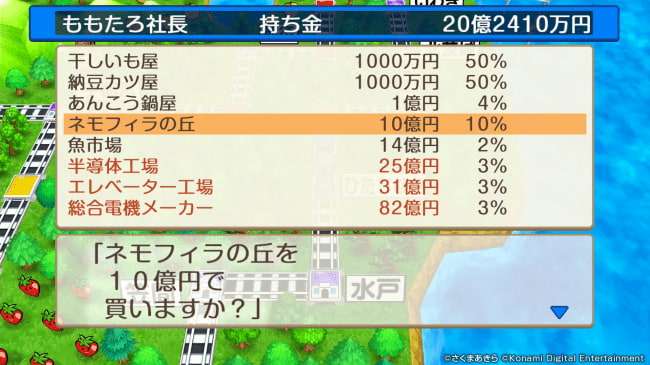

有名ゲームの桃太郎電鉄において、駅で物件を購入する際に表示されているパーセンテージ(=収益率)というとわかりやすいでしょう。

引用:PRTIMES「「桃鉄」シリーズ最新作!11月19日発売決定!!早期購入特典はファミコン版「スーパー桃太郎電鉄」!」

たとえば簡単な例を挙げると、家賃収益が毎月12.5万円、年間150万円の物件では、物件の購入価格が1,500万であれば利回りは10%、3,000万であれば利回りは5%です。

利回りは、物件の売却価格などにも影響します。そのため、不動産投資で成功するには、高い利回りを保ったまま経営できるかどうかがポイントといえます。

ただし、一言で利回りといっても、一般的に使われる表面利回りのほかに、実質利回りや想定利回りなど多くの種類があり、それぞれ数値が違います。

表面利回り

表面利回りとは、グロス利回りとも呼ばれており、不動産投資の世界では一般的に使用される利回りです。投資会社が掲載している、ホームページなどの物件情報にある利回りは、表面利回りが一般的です。

投資額に対する1年間で得られる収入を計算するため、単純でわかりやすいのが特徴です。

一方、算出する際に、維持費などの経費を見込まないため、実際よりも見栄えがよくなりやすいという問題点があります。実際に不動産投資でオーナーが重視するべき利回りは、後ほど紹介する実質利回りです。

たとえば以下の条件の物件で考えてみましょう。

- 家賃収入:12万5,000円(年間150万円)

- 物件購入価格:3,000万円

表面利回りは、以下のように計算して求めます。

表面利回り=150万円 ÷ 3,000万円=0.05=5%

繰り返しになりますが、ここに諸経費は考慮されていません。

実質利回り

表面利回りに対して、実質利回りは実際にかかる諸経費や維持費などの費用を考慮して計算する収益率です。NOI利回りとも呼ばれています。

そのため具体的かつ現実的な数字を求めることができ、実際に不動産投資を行う際は実質利回りを重視する必要があります。

たとえば、以下の条件の物件で考えてみましょう。

- 家賃収入:12万5千円(年間150万円)

- 物件購入価格:3,000万円

- 維持費(管理費や諸経費など):50万円

- 購入費用(購入時の仲介手数料など):500万円

実質利回りは以下のように計算して求めます。

実質利回り=(150万円-50万円) ÷ (3,000万円+500万円)=0.0285…=2.85%

同じ家賃収入と物件購入価格の物件の表面利回りより数値が低くなりましたが、非常に現実的な数字といえるでしょう。

想定利回りと現行利回り

想定利回りは、マンションやアパートの経営で満室を想定して計算した利回りです。それに対して、現行利回りは現在の入居率から計算をした利回りです。

つまり、マンションやアパートを購入する際に入居率が100%であれば、想定利回りも現行利回りも同じ数字です。しかし、仮に入居率が70%であれば、現行利回りは想定利回りの70%となります。

不動産投資の平均利回り

ここでは不動産投資の平均利回りを知るために、期待利回りを確認してみましょう。

期待利回りとは

一般財団法人日本不動産研究所は半年に1度「不動産投資家調査」を報告しており、そこには地域ごとの期待利回りが掲載されています。

期待利回りとは、実際の金額からではなく、各地域の相場や傾向などから不動産投資において期待される利回りを示したものです。

不動産投資家調査に記載される期待利回り

一般財団法人日本不動産研究所が発表した「第46回不動産投資家調査」では、物件のタイプ別に以下の期待利回りが記載されています。

| 2022年10月 | 2022年4月 | 差 | |

|---|---|---|---|

| 東京 城南 | 4.0 | 4.0 | 0.0 |

| 札幌 | 5.3 | 5.3 | 0.0 |

| 仙台 | 5.3 | 5.3 | 0.0 |

| 横浜 | 4.5 | 4.5 | 0.0 |

| 名古屋 | 4.8 | 4.8 | 0.0 |

| 京都 | 5.0 | 4.9 | -0.1 |

| 大阪 | 4.6 | 4.5 | -0.1 |

| 神戸 | 5.0 | 5.0 | 0.0 |

| 広島 | 5.5 | 5.5 | 0.0 |

| 福岡 | 5.0 | 4.8 | -0.2 |

| 2022年10月 | 2022年4月 | 差 | |

|---|---|---|---|

| 東京 城南 | 4.2 | 4.1 | -0.1 |

| 札幌 | 5.5 | 5.4 | -0.1 |

| 仙台 | 5.5 | 5.4 | -0.1 |

| 横浜 | 4.8 | 4.7 | -0.1 |

| 名古屋 | 5.0 | 4.9 | -0.1 |

| 京都 | 5.1 | 5.0 | -0.1 |

| 大阪 | 4.7 | 4.7 | 0.0 |

| 神戸 | 5.1 | 5.0 | -0.1 |

| 広島 | 5.6 | 5.5 | -0.1 |

| 福岡 | 5.0 | 5.0 | 0.0 |

どのエリアもおおむね横ばいか、微減であることが読み取れます。また投資物件が多く、販売価格も賃料も高めに設定されている東京は、期待利回りが低い傾向にあります。

この期待利回りと平均利回りは密接な関係にあるため、チェックしておきましょう。

【まとめ】利回りの最低ラインは?

不動産投資における利回りは、期待利回りが約5%前後なことからも、5%が最低ラインといわれています。毎年5%を継続していても、購入価格と同じだけの利益を得るのは20年後です。

不動産投資は、最後に物件を売却する出口戦略まで考える必要があります。しかし、そのころには物件は経年劣化により価値が下がっているため、購入価格以上で売れることはありません。そのため、利益を得るためには、長期的な計画を立てて利回りを維持する必要があるといえます。

なお、新築より中古の物件のほうが、上乗せした利回りが求められます。その理由として、中古物件は修繕や管理に費用がかかるためです。

利回りを高くするには戦略が重要!

オーナーは、できるだけ高い利回りを維持するための工夫が求められます。

家賃収入を増やす

賃料が高ければ高いほど、家賃収入が増えて利回りはよくなります。しかし、賃料が高ければ入居希望者が減っていき、空室率が増える側面もあります。

重要なのは、賃料に見合った付加価値を用意できるかどうかです。たとえば以下のようなさまざまな条件が考えられます。

- 駅から歩いて徒歩1分の立地

- ファミリー層に人気があり子育てがしやすい環境

- 有名な大型施設に隣接している

- オートロックや備え付けの家具などの設備が充実している

またファミリー向けマンションだと60㎡で家賃10万円でも、ワンルームであれば20㎡で家賃6万円を得られるなど、㎡単価を計算するのも重要です。

購入時の費用を抑える

利回りを下げる要因となるのは、購入価格の高さが考えられます。利回りを高くするには、できるだけ条件のよい物件を、安く購入するのがよいでしょう。

もちろんただ安いだけの物件では、利回り以前に空室を解消できません。そのため、価値があって安い物件を探すのが重要です。

- 築年数が古くて安いが立地はよい

- 立地が悪くて安いが周辺環境はよい

上記のように、活かし方によっては高い収益が見込める物件を探しましょう。

空室期間をなくす

簡単そうで難しいのが、空室率を抑えることです。入居者が退去してしまった部屋に、新しい入居者を見つけるのは意外と困難です。

引っ越しシーズンではない8月などは、新規の入居希望者が見つかりにくいでしょう。しかし、月日が経過すれば築年数も増えて、そもそも物件の魅力が減ってしまうことが考えられます。

そうしたことを防ぐためには、日頃からの建物管理をしっかり行い、資産価値を落とさないようにしましょう。

また仲介を依頼している不動産会社と日ごろからコミュニケーションを取り、空室が出た際には優先的に紹介してもらえる関係性を築けるのが理想でしょう。

収支管理やデータ分析を常に行う

不動産投資は、利回りを中心とした収支管理や入居者の管理が必要です。さらに今後の運営に向けたデータ分析など、さまざまな観点から考えることが大切です。

不動産投資は1円でも多くの利益を得ることが目的のため、分析と管理がめんどうでも怠ってはいけません。

近年はこうした分析と管理を簡単にできるツールが多く誕生しています。大きな利益を得るためには、アナログな対応だけではなく、デジタルなツールに頼るのも有効な手段です。

日々の物件管理や手入れ、不動産会社の担当者に対する人とのコミュニケーションは時間をかけてアナログな手段を使いつつ、収支管理やデータ分析はデジタルツールを活用するなど、うまく切り分けて経営するのが投資の成功への近道です。

ビズアナオーナーは、収支や稼働の状況をPCやスマホで簡単に管理できます。賃貸経営の状況を見える化することで、適切な利回りや将来的な利回りを効率的に検討できます。

【めんどうな入力は一切不要で高利回りを実現!】

- 年間収支や稼働状況を分析するためのデータ入力は事務局が代行

- 月額利用料&登録料が0円だから経費が抑えられる

- PCやスマホからいつでも賃貸経営の状況をチェックすることができる