マンション経営の費用・コスト相場を紹介。経費にできるものや確定申告も解説

マンション経営には様々な費用やコストがかかります。マンション経営において、キャッシュフローを維持し、収益性を高めるためには支出・コストへの意識を高めなければなりません。

初期費用やランニングコストに加え、コスト相場や経費として計上できるもの、確定申告の注意点などについて解説します。

マンション経営の初期費用

マンション経営には、物件を購入する費用以外にもさまざまな費用がかかります。まずは、マンション経営を始める際にかかる費用を紹介します。

物件取得費用

マンション経営で最も費用の割合を占めているのが、「物件取得費用」です。マンションによって価格は異なり、数千万円の物件から数億円以上の物件までさまざまです。

物件取得費用は、物件の大きさや築年数だけでなく、立地や構造などによっても費用が大きく異なり、特に都心部であるほど物件取得費用は高額となり、その分家賃も高いという特徴があります。

一般的に、マンション経営を始める際は、金融機関の融資を利用します。しかし、マンション経営にかかわる費用をすべて融資してくれる金融機関はほとんどなく、なおかつ自己資金のねん出も求められます。

自己資金は金融機関や物件によって異なりますが、総費用の15%〜30%前後が目安です。

リフォーム・リノベーション費用(中古物件を購入した場合)

中古マンション経営を始める際は、リフォーム・リノベーション費用がかかるケースが多いです。

特に築年数が古くなるにつれて、部屋の室内だけでなく給排水管や空調などの設備なども劣化します。

さらに、エレベーターや共用廊下、外灯、外構なども故障や破損が見られることが多く、リフォームやリノベーションが必要となります。物件によって異なりますが、数百万円〜数千万円ほどの費用がかかります。

諸費用・税金

マンション経営を始める際には諸費用や税金がかかります。

ここでは3つの費用について紹介します。

仲介手数料

マンションを購入する際は、売主との仲介を行ってくれる不動産会社へ仲介手数料を支払います。

仲介手数料は物件価格によって異なりますが、物件取得費用(売買価格)が400万円以上の場合、以下の計算式で算出できます。

| 仲介手数料=(売買価格×3%+6万円)×消費税 |

例えば中古マンションの売買価格が3,000万円の場合、仲介手数料は105万6,000円となります。

登記費用

マンションを購入する際、売主から買主へ所有権を移転する登記を法務局で行います。

マンションを含めた不動産を購入した際は、第三者に誰の所有物であるかを示すため、国へ登録を行います。これを登記と言います。

登記では、登録免許税を納めてから法務局で申請します。

売買で所有権を移転する際の登録免許税は、固定資産税評価額に2%の税率を掛けた金額です。

固定資産税評価額とは、固定資産税などの税額を計算する際に用いられる基準価格のことで、固定資産税納税通知書などで確認できます。

マンションを購入する前は、売主が固定資産税納税通知書を保有しているため、事前に固定資産税評価額を教えてもらい、納税額を算出しておきましょう。

不動産取得税

不動産を取得した際は不動産取得税が課せられます。

マンションの不動産取得税は、「建物の固定資産税評価額×4%」の金額です。

ただし、マンションの場合、床面積50㎡以上240㎡以下の建物であれば軽減措置が受けられます。控除額は新築された日に応じて下の表のように決められています。

| 新築日 | 控除額 |

|---|---|

| 1997年4月1日以降 | 1,200万円 |

| 1989年4月1日~1997年3月31日 | 1,000万円 |

| 1985年7月1日~1989年3月31日 | 450万円 |

| 1981年7月1日~1985年6月30日 | 420万円 |

| 1976年1月1日~1981年6月30日 | 350万円 |

| 1973年1月1日~1975年12月31日 | 230万円 |

| 1964年1月1日~1972年12月31日 | 150万円 |

| 1954年7月1日~1963年12月31日 | 100万円 |

中古マンションの場合は、1982年以降に建築された建物で、なおかつ自己の居住用のために取得したもののみ対象です。

マンション経営のランニングコスト

ここでは7つのコストを紹介します。

管理費・修繕積立金

管理費とは、マンションの共用部分を維持管理するための費用です。電気代や清掃費、管理人の人件費などが含まれます。

修繕積立金とは、建物が劣化して修繕する際に備えておく費用です。

マンションの修繕費は数百万円〜数千万円と高額になるケースも多いため、毎月の家賃収入から積み立てておくことが一般的です。

関連記事:アパート経営での修繕積立金の目安と考え方。大規模修繕のタイミングは?

固定資産税・都市計画税

毎年1月1日時点でマンションを含めた不動産を所有している方は、固定資産税・都市計画税(一部地域を除く)を支払わなければいけません。

固定資産税は、固定資産税評価額に1.4%の税率をかけた金額、都市計画税は固定資産税評価額に0.3%の税率を掛けた金額です。

税率は、地域によって異なるため、行政で確認しておきましょう。

保険料

マンションの場合は、火災保険や地震保険は、原則数年分を一括支払いするため、月々支払い続ける必要はありません。

ただし、火災保険や地震保険の加入期間は最長で5年間までと定められており、その都度更新する必要があります。

関連記事:不動産投資に火災保険は必要?適用範囲や保険料の相場も紹介

ローン返済

金融機関から融資を受けてマンション経営を始める場合、ローン返済が必要です。マンションに空室が発生し、家賃収入が減ると、自己資金でローン返済しなければいけないため注意が必要です。

修繕費

修繕積立金は大規模修繕に備えた費用であるのに対し、小規模な修繕は修繕費として用意しておく必要があります。

部屋の改修やリフォームなどを入居者の退去時に行わないと、次の入居者確保につながらないため、確実にかかる費用です。

関連記事:大家が行うリフォームのポイント。費用相場や補助金、業者選びなども解説

管理委託費

不動産会社にマンションの管理を委託する場合、管理委託費がかかります。管理委託費には、入居者の契約から更新、退去の手続きなどが含まれます。地域によって相場は異なりますが、一般的には家賃の5%が管理委託費の基準となっています。

広告宣伝費(AD料)

空室が発生した際に、入居者を見つけてきた仲介会社や不動産会社には、報酬として仲介手数料を支払います。不動産会社が受け取る仲介手数料は、貸主・借主の片方、または双方から合計で家賃1.1カ月分が上限として定められています。

しかし長期間空室が発生している場合などは、オーナーとしても速やかに入居者を見つけてもらわなければなりません。そういった際に、仲介手数料とは別に、広告宣伝費(AD料)として、報酬を上乗せして優先的に客付け(入居付け)をしてもらうといった方法があります。

AD料は、AD100(家賃1カ月分)AD200(家賃2カ月分)というように表記されたり、呼ばれたりしています。地域によってAD料の相場は異なり、客付けが厳しい物件ほどAD料は高くなります。

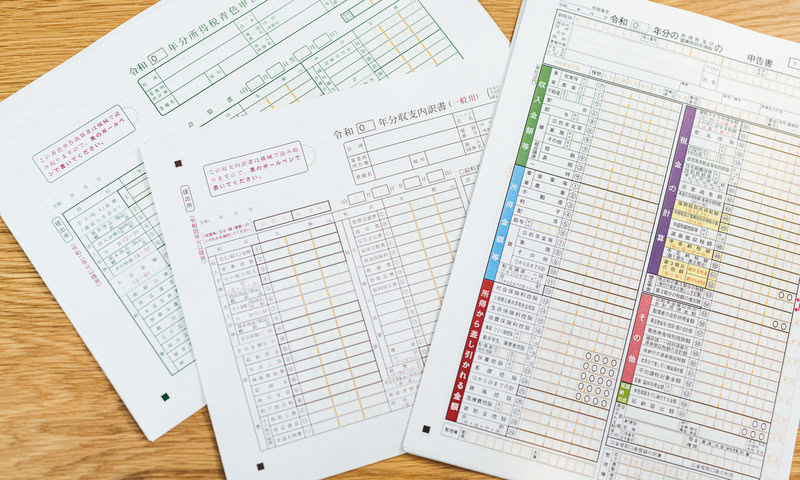

マンション経営における確定申告

マンション経営を始めると、不動産所得を得ることになるため、確定申告を行わなければいけません。

会社員の方は、源泉徴収で納税しているため、確定申告を行ったことがない方も多いことでしょう。確定申告の手続きに必要な書類と流れについて紹介します。

必要な書類

マンション経営における確定申告では以下の書類が必要です。

- 不動産賃貸や現金出納帳などで得た収入がわかるもの

- 家賃の月額、敷金、礼金の詳細がわかるもの

- マンション経営における必要経費がわかるもの

- 確定申告書

- 収支内訳書(青色申告の場合)

- 所得税青色申告決算書(白色申告の場合)

その他にも給与所得などがある方は、「源泉徴収票」や「支払調書」、「支払証明書」なども必要です。

当社が提供している無料の収支管理サービス「ビズアナオーナー」では、毎月の収支管理を無料で自動データ化するサービスを提供しています。データ化した収支情報は、確定申告の際も、ご活用いただけます。

確定申告の流れ

確定申告の流れは以下のような手順となります。

- 必要な書類などを用意する

- 帳簿を整理する

- 確定申告書類を作成する

- 確定申告書を提出する

- 納付する

必要書類の用意ができた後、収入や経費などをまとめてから確定申告書を作成します。

確定申告書は、住所地がある税務署へ提出し納付する流れです。

初めて確定申告をされる方は、税理士へ相談することをおすすめします。

万が一確定申告の数値を間違えてしまうと、延滞税や無申告加算税、過少申告加算税などのペナルティが課せられてしまうためです。

マンション経営で経費計上できる費用

マンション経営で経費にできる費用は以下の項目です。

- 減価償却費

- 固定資産税・都市計画税

- 借入利子

- 火災・地震保険料(分割計上)

- 修繕費

- 仲介手数料

- 広告費

- クリーニング費用

- 税理士・司法書士への報酬料 など

上記のうち、減価償却費は大きな経費となります。

減価償却とは、建物や設備などの固定資産の購入費用を、耐用年数に応じて少しずつ経費として計上する方法です。

マンション経営においては、建物部分が法定耐用年数期間減価償却することができます。

鉄筋コンクリート造のマンションの場合、耐用年数は47年となり、その期間は購入費用を分割して経費に計上できます。

| 購入したマンションが4,700万円の場合、毎年100万円を47年間経費計上できるということです。 |

中古マンションの場合は、新築の耐用年数から現在の築年数を差し引き、経過年数に0.2の係数をかけた金額を合算して耐用年数を算出します。

| 取得時の耐用年数=(新築時の耐用年数-経過年数)+経過年数×0.2 |

築年数が25年のマンションであれば、取得時の耐用年数=(47年-25年)+ 25年×0.2=27年になるということです。

耐用年数が算出出来た後は、「取得価格×償却率」の計算式により減価償却費を計算します。

償却率は、「減価償却資産の償却率等表」で確認できます。

取得価格が4,700万円となった場合、「4,700万円×0.033=155万円」経費計上することができるということです。

賃貸経営にかかる経費を管理するなら「ビズアナオーナー」

当社が提供している無料の収支管理サービス「ビズアナオーナー」は、賃貸経営を行っているオーナーが利用する無料の収支管理サービスです。

月々の収支データを無料で簡単に自動でデータ化し、わかりやすいビジュアルで経営状況を把握することができます。

また、ビズアナオーナーの会員限定で、補助金や節税、空室対策に関する最新の情報やダウンロード資料なども随時配布しています。

その他にも、賃貸経営に役立つサービスも特別価格や無料で利用いただくことが可能です。

是非、「ビズアナオーナー」を無料登録してみてください。

【不動産投資の確定申告にも役立つ!ラクラク収支管理!】】

- 収支報告書を事務局に送るだけで毎月の収支管理ができる!しかも無料!

- 確定申告対策など不動産オーナーのためのセミナーアーカイブ動画が無料で視聴できる

- AI賃料査定レポートサービスなど不動産投資に役立つメニューがお得に利用できる

ビズアナオーナーは、毎月ラクして収支管理を行いながら確定申告にも慌てず備えたい不動産オーナー様におすすめです!